Рентабельность активов (ROA)

Содержание

Что такое рентабельность активов предприятия

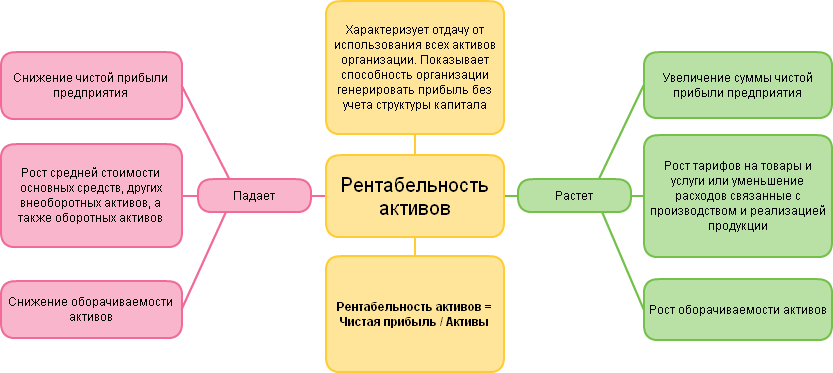

Рентабельность активов (Return on Assets, ROA) – относительный показатель эффективности деятельности предприятия, используется при анализе финансовой отчетности, для оценки доходности и прибыльности организации.

Рентабельность активов – финансовый коэффициент, характеризующий отдачу от использования всех активов организации, эффективность использования имущества, позволяющий оценить качество работы финансовых менеджеров. То есть, показывает, сколько чистой прибыли в расчете на денежные единицы приносит каждая единица активов, имеющихся в распоряжении компании. Другими словами: сколько прибыли приходится на каждую денежную единицу, вложенную в имущество организации.

Коэффициент рентабельности представляет интерес: для инвесторов, кредиторов, руководителей и поставщиков. С помощью коэффициента ROA можно проанализировать способность организации генерировать прибыль без учета структуры его капитала. Return on Assets связан с такими категориями как финансовая надежность предприятия, платежеспособность, кредитоспособность, инвестиционная привлекательность, конкурентоспособность.

Как рассчитывается коэффициент ROA

Рентабельность активов определяется как частное от деления чистой прибыли (или убытков), полученной за период, на общую величину активов организации за период.

ROA = ((чистая прибыль + процентные платежи) * (1 – налоговая ставка)) / активы предприятия *100%.

Как видно из формулы, отображается вся прибыль предприятия до выплаты процентов по кредиту. А потом к сумме чистой прибыли добавляется сумма вычтенных процентов с учётом налога. Платежи за пользование заемными средствами относятся к валовым издержкам, а доход инвесторов выплачивается из прибыли после вычета всех процентных платежей.

Такие особенности расчета связаны с тем, что при формировании активов используются два финансовых источника – собственные средства и заемные. Следовательно, при формировании активов нет разницы, какой рубль пришел в составе заемных средств, а какой – был внесен собственником предприятия. Суть показателя рентабельности состоит в понимании, насколько эффективно была использована каждая единица привлеченных средств. По этой причине надо исключить из чистой прибыли величину процентных платежей, выплаченных до налога на прибыль.

Значение показателя ROA

В отличие от показателя «рентабельность собственного капитала», Return on Assets учитывает все активы организации, а не только собственные средства. Активы компании, которые используются для финансирования операционной деятельности, состоят из долговых обязательств и капитала.

Чем выше значения коэффициента ROA, тем выше результативность предприятия в создании прибыли с помощью активов. Это значит, что компания генерирует больше дохода при меньшем уровне инвестиций.

Например, компания А располагает активами стоимостью 50 млн у.е. Ее чистый доход составляет 10 млн у.е. Итого, отдача на активы составит 20%.

В компанию В инвестировали 100 млн у.е., заработок тот же – 10 млн у.е. Значит, ROA компании В составит 10%.

Итого, компания А эффективнее конвертирует инвестиции в прибыль. Ведь главная задача менеджмента – рациональное распределение ресурсов. Любое предприятие может получить прибыль при наличии инвестиций, но надо уметь выдавать максимальный результат при минимальных исходных данных (при небольших вложениях).

Рентабельность чистых активов (RONA)

Рентабельность чистых активов (Return on net assets, RONA) – это коэффициент, показывающий рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждой вложенной собственниками денежной единицы.

Собственники компании заинтересованы в увеличении показателя рентабельности чистых активов, так как чистая прибыль, приходящаяся на единицу вкладов собственников, показывает общую прибыльность бизнеса, как объекта инвестирования, а также уровень выплаты дивидендов и влияет на рост котировок акций на бирже.

Рентабельность чистых активов рассчитывается как отношение чистой операционной прибыли после выплаты налогов к среднегодовой величине внеоборотных активов и чистого оборотного капитала плюс основные фонды.

RONA = (Чистая прибыль / Средний за период собственный и заемный капитал)*100%

Расчет показателя RONA аналогичен расчету ROA, но в отличие от второго коэффициента, RONA не учитывает связанных с ними обязательств компании (капитальные расходы). Зато данный показатель рассматривает активы, которые компания использует для достижения своих результатов, также RONA напоминает менеджерам, что существуют затраты на приобретение и содержание активов.

В расчет берется чистая операционная прибыль после налогообложения (NOPAT). Благодаря включению в показатель прибыли выплаты процентов кредиторам компании после налогообложения устраняется недостаток, который допускает непоследовательное сравнение прибыли после уплаты процентов с базой совокупных активов.

Тем не менее, даже этот вариант RONA несколько противоречив, что ставит под сомнение его использование в качестве инструмента для оценки стратегий и эффективности компании в целом.

Первый недостаток: показатель отражает бухгалтерскую прибыль, а не денежный поток. Поскольку стоимость стратегии или предприятия зависит от суммы, временного фактора и рисков будущих денежных потоков, применение RONA может предоставить ошибочную информацию, которая будет использована при принятии деловых решений. Следовательно, возможно искажение процесса принятия решений, основанных на данном показателе.

Второй недостаток: использование RONA в качестве основы для оценки результатов деятельности и бонусного вознаграждения менеджмента может привести к принятию решений, несовместимых с интересами акционеров. В частности, если руководители подразделений пытаются максимизировать доходность чистых активов своих подразделений, это может привести к тому, что высокорентабельные подразделения откажутся от проектов, перспективных с точки зрения компании в целом.

Что такое чистые активы?

Чистые активы – это величина, определяемая как разница между суммой активов компании, принимаемых к расчету, и суммой ее пассивов, принимаемых к расчету. Другими словами, чистые активы – это стоимость оборотных и внеоборотных активов, обеспеченных собственными средствами организации. Чистые активы – это стоимость имущества организации, которое свободно от долговых обязательств.

Показатель чистых активов указывает на финансовую устойчивость предприятия, на обеспеченность собственными средствами. Стоит учитывать, что стоимость чистых активов может искусственно раздуваться, чтобы привлечь инвесторов и возвращаться к реальным объемам тогда, когда придет время выплаты дивидендов вкладчикам.

Факторы, изменяющие динамику RONA

Если показатель рентабельности чистых активов увеличился, что является положительной тенденцией, значит, на это повлияли следующие факторы:

1) рентабельность продаж увеличилась,

2) оборачиваемость чистых активов увеличилась.

Рентабельность суммарных активов (ROTA)

Рентабельность суммарных активов (ROTA, Return on Total Assets) – это показатель, отображающий эффективность использования долгосрочных активов предприятия для получения прибыли. Этот коэффициент отражает общую доходность совокупных активов (насколько экономически выгодны), а также характеризует способность руководства компании эффективно использовать эти активы.

Коэффициент ROTA вычисляется как отношение операционной прибыли предприятия (EBIT) к средней величине активов, с вычетом налогов и процентов по займам.

ROTA = EBIT/ Total Assets

EBIT – прибыль за вычетом налогов и процентов (операционная прибыль).

Total Assets – совокупные активы – имущество и денежные средства компании (недвижимость, оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, другая собственность).

ROTA отличается от коэффициента ROA тем, что при вычислении ROTA используется операционная, а не чистая прибыль. То есть, данный показатель позволяет оценить, как предприятие использует свои активы перед выплатой по обязательствам. ROTA измеряет операционную эффективность компании.

Контрольный уровень инвестиций в активы – 2-5% принесенной прибыли.

Как рассчитать коэффициент ROTA

Для проведения расчётов используется среднегодовая величина активов компании. Чтобы рассчитать (или спрогнозировать) ROTA, нужно:

1) Вычислить выручку компании.

2) Из выручки вычесть себестоимость продукции, коммерческие и управленческие расходы, получив в итоге прибыль от реализации.

3) К прибыли от реализации прибавить операционные и неторговые доходы и вычесть проценты по кредитам, операционные и внереализационные расходы, получив прибыль до налогообложения.

4) Прибыль до налогообложения разделить на валюту баланса (сумму активов) и умножить на 100. Результатом данной операции и станет коэффициент ROTA.

Польза показателя рентабельности суммарных активов

1) Стимулирует руководство увеличивать выручку, снижать себестоимость и непроизводственные расходы, уменьшать размер непроизводственных активов, снижать дебиторскую и кредиторскую задолженность.

2) Полезно применять в качестве дополнительной оценки эффективности использования активов, если компания выпускает большой ассортимент продукции (более 20 наименований). В таком случае можно оценить, приносят ли вложения в данный актив для производства определенной продукции нужную отдачу.

Недостатки ROTA

1) Привлечение заемного капитала ухудшает результат показателя.

2) Ориентация на этот показатель не учитывает сезонную специфику бизнеса.

3) Максимизация ROTA не способствует эффективной учетной политике: препятствует расчистке и переоценке активов, оптимизации налогового планирования.

4) Ориентация на этот показатель не способствует оптимизации структуры активов, особенно, если речь идет о вертикально интегрированной компании, где определенные активы сами по себе могут не обеспечивать заданного размера прибыли, но они взаимодействуют с другими активами.

5) Высокий показатель ROTA не гарантирует наличия средств на выплату дивидендов: прибыль может быть только на бумаге, ведь ROTA не отражает степень ликвидности компании.

Таким образом, максимизация показателя ROTA не всегда способствует оптимизации инвестиционной, учетной и налоговой политики, политики модернизации, а также политики в отношении запасов и дебиторской задолженности. Следовательно, данный показатель не следует рассматривать в качестве основного при оценке эффективности работы менеджмента.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь